Scalping w niskich przedziałach czasowych

Kupuj w dołku, sprzedawaj w szczycie ? te słowa spędzają sen z powiek wielu inwestorom. Wydaje się rzeczą racjonalną, że aby dobrze zarobić na kupnie najpierw należy bardzo tanio kupić, by później sprzedać wysoko. Wbrew pozorom większość inwestorów robi zupełnie odwrotnie. Kupują kiedy jest drogo, a sprzedają kiedy jest tanio.

Rafał Glinicki

Dlaczego? Bierze się to z braku rozumienia mechaniki rynku, która wyjaśnia ruch ceny. Jedną z pierwszych zasad jaką poznają osoby, które rozpoczynają swoją przygodę z Volume Spread Analysis jest fakt, że siła pojawia się na down barach, natomiast słabość pojawia się na up barach. Wielu osobom stwierdzenie to wydaje się zupełnie bezsensowne, ponieważ widząc ruch w górę interpretują to jako możliwość do zakupów. Często właśnie w ten sposób są wciągani w rynek na samym szczycie.

Kuszenie inwestora

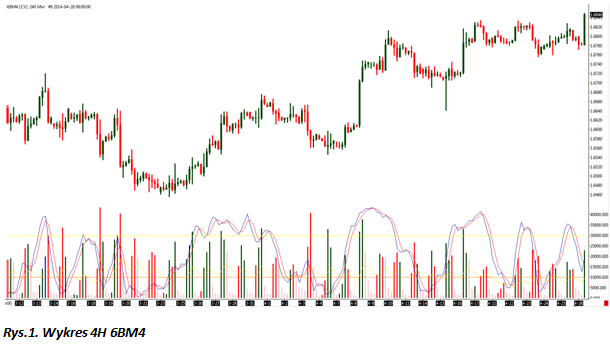

![]() eorię zawsze dobrze jest oprzeć o praktykę. Przyjrzyjmy się wykresowi funta z dnia 28.04 2014 (Rys.1.). Na pierwszy rzut oka rozsądnym wydaje się inwestowanie na pozycje długie, ponieważ wykres od dłuższego czasu podąża ku nowym przedziałom cenowym.

eorię zawsze dobrze jest oprzeć o praktykę. Przyjrzyjmy się wykresowi funta z dnia 28.04 2014 (Rys.1.). Na pierwszy rzut oka rozsądnym wydaje się inwestowanie na pozycje długie, ponieważ wykres od dłuższego czasu podąża ku nowym przedziałom cenowym.

Fakt, że samym rankiem cena wybiła poprzedni szczyt, zachęca kolejne grupy inwestorów do robienia zakupów. Czy właściwie? Otóż nie. Właśnie w tym miejscu Smart Money skrzętnie wykorzystują traderów, którzy szukają pozycji długich, dzięki czemu mogą sprzedawać i odwracać swoje pozycje w przeciwną stronę. Aktywność Smart Money jest widoczna poprzez świece z dużymi wolumenami. O poranku, tuż po rozpoczęciu sesji europejskiej, zauważamy świece o ponadprzeciętnym wolumenie. TradeGuider w tym momencie prezentuje bardzo znaczący sygnał Buying Climax(Rys. 2.).

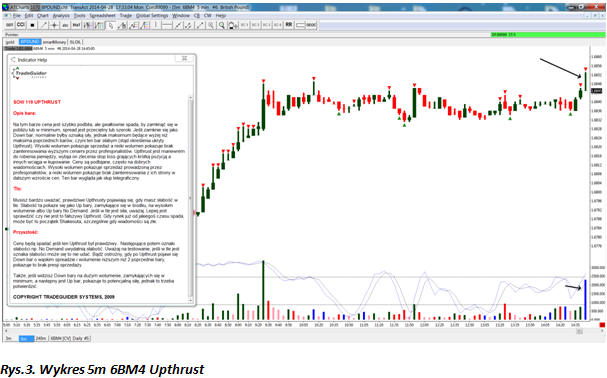

Widząc taką sytuację na wykresie natychmiast zostaję zaalarmowany, że rynek, może niebawem dać doskonałe miejsce do zajęcia pozycji. Nim jednak rozważę zainwestowanie swojego kapitału, muszę mieć pewność, że intencje, jakie dostrzegam na wykresie, są właściwe. Oczekuje zatem potwierdzenia. Tuż po rozpoczęciu sesji amerykańskiej, na wykresie (Rys. 3.) funt tworzy nowy szczyt ? kolejni inwestorzy kupują. Po chwili cena zamyka się blisko minimów. To charakterystyczna formacja świecowa na szczycie, w metodologii VSA nazywana Upthrustem.

|

|

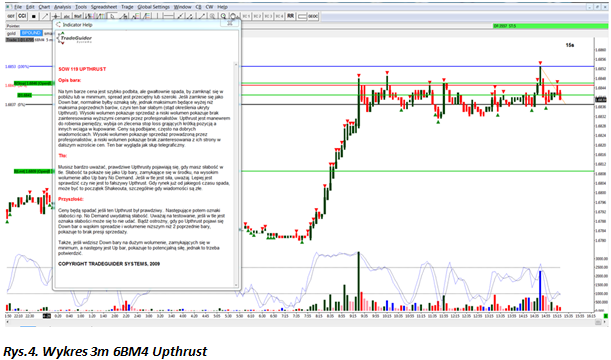

Wymowa tych dwóch istotnych świec jest bardzo pro spadkowa. Jeżeli dodam, że pomiędzy tymi świecami narysowała się również Wolumenowa Formacja Odwrócenia, to spadki ? przynajmniej chwilowe ?są w tym kontekście tylko kwestią czasu. Po niespełna 20 minutach, podczas ruchu korekcyjnego, cena zatrzymała się na geometrii 0.5, rysując kolejnego Upthrusta. Doskonale widać to na interwale 3-minutowym(Rys.4.), co pozwoliło mi zająć pozycje krótką. Stop-Loss dla tego zagrania wyniósł w tym momencie dokładnie 5 pipsów. Już w tym miejscu wiem, że minimalny potencjał zagrania wynosi 3:1. Ważnym jest, aby jeszcze przed zagraniem zdawać sobie sprawę z faktu ile tak naprawdę chcemy na tej transakcji zarobić.

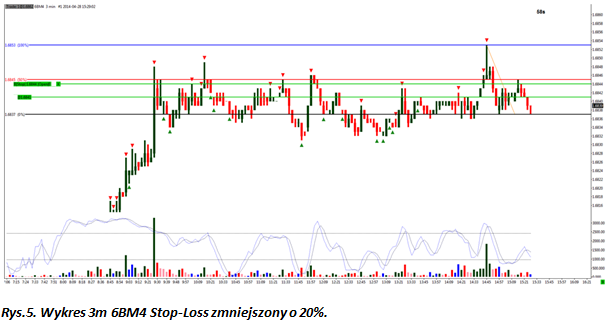

Obserwacja sposobu rysowania się świec jest niezwykle ważna. Jest to często bardzo absorbujące zajęcie jednakże zwykle pozwala na znaczne obniżenie ryzyka, na jakie wystawiany jest nasz kapitał podczas transakcji. Tuż po narysowaniu się Upthrusta pojawił się mikro test(Rys.5.), dzięki któremu mogłem zmniejszyć swój Stop-Loss o 20 proc.

|

|

Oszczędność kapitału - obniżenie ryzyka

Wyobraźcie sobie jak duże znaczenie ma to w kontekście Money management'u, jeżeli na każdym zagraniu można by było zaoszczędzić przynajmniej 15 proc. początkowego kapitału. Pamiętajmy o dwóch kwestiach. Najważniejszą kwestią jest ochrona naszego kapitału, a następnie umiejętne przestawianie Stop-Loss. Nie miałoby sensu automatyczne zmniejszanie Stop-Loss np. o 20 proc., ponieważ zwykle kończyło by się to wypadnięciem z dobrze otwartej pozycji. Stop-Loss powinien zawsze znajdować się w miejscu, którego przebicie świadczyłoby o błędnie zajętej pozycji. Istotnym jest zatem, aby umiejętnie prowadzić swój Stop-Loss. Podążając tą ścieżką, mogłem swobodnie przesunąć Stop-Loss na 0 w momencie, gdy cena przebiła poprzedni dołek(Rys.6.).

|

|

Nie ukrywam, że jest to bardzo przyjemny moment. W tej chwili wiem, że nie mogę już stracić na tej transakcji. Ewentualnie zostanę wyrzucony z rynku, jeżeli błędnie zinterpretowałem intencje SM. Cena powoli przesuwa się w dół. Obserwuję zatem i określam gdzie jest moje miejsce, w którym spodziewałem się potencjalnego zysku oraz jak w tym kontekście mogę nadal zarządzać pozycją. Kolejną ważną zasadą jaką często się słyszy jest ?Pozwól zyskom się rozwijać?. Przestawiłem zatem Stop-Loss powyżej świecy rysującej nowy dołek(Rys.7.), mając już w tym momencie zapewniony stosunek zysku do ryzyka ma poziomie 3,6:1.

Zdaję sobie sprawę, że jest to również ważne miejsce, dlatego zostawiam miejsce rynkowi, na dorysowanie kolejnych świec. Dzięki temu zachowaniu chwilę później(Rys.8.) mogę znów przesunąć Stop-Loss, uzyskując zysk na poziomie 4.6:1.

|

|

Komfort zyskownego zamknięcia

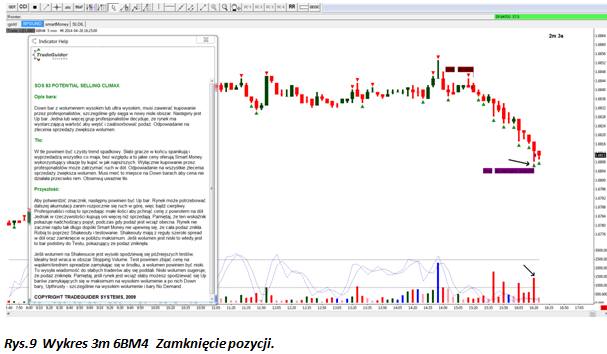

Ostatecznie zamknąłem swoją pozycje pojawieniu się sygnału siły ?Potential Selling Climax? widocznego na Rysunku 9. Jest to oznaka siły, która w tym kontekście wskazywała na możliwe, chwilowe odwrócenia bieżącego impulsu i narysowanie korekty. Być może cena spadłaby jeszcze o kolejne 5 - 10 pipsów po narysowaniu się korekty, pytaniem jest jednak czy chciałbym czekać na to przez kolejne kilka godzin, czy też lepiej wybrać spokojnie odejście od komputera z zyskiem na poziomie 6:1. Odpowiedź zawsze będzie należeć do Was, ja wybrałem drugą opcję, gdyż cenię sobie komfort psychiczny podejmowania decyzji.

Pamiętajmy zatem, że praca tradera nie kończy się po otwarciu pozycji. Wtedy jest dopiero początek. Należy skupić się nad prowadzeniem pozycji z kontrolowanym SL tak, aby zabezpieczać potencjalne zyski i dawać rynkowi szanse na kontynuacje do momentu pojawienia się sygnału VSA, które będzie świadczyć o możliwym odwróceniu rynku. Taka umiejętność wymaga nie tylko rozumienia mechaniki zmiany ceny na rynku ale również właściwego podejścia mentalnego do procesu decyzyjnego.

Autor: Rafał Glinicki

VSA TRADER